個別株やETFに興味がある。

でも、どの国の個別株、ETFが良いのかな?

株式投資で、どの国の株、ETFが良いのかお悩みではないですか?

株式投資をする上で、業種や企業の分散だけでなく、地域の分散を考える事も重要です。

しかし、漠然とニュースを見たりするだけでは、どの国に投資すれば良いのか見えてきません。

そこでこの記事では、以下の3点を解説します。

この記事を読むと、米国株の優位性と、今後は日本株も期待できる点を知る事ができます。

株式投資を始めたい方も、既に始めている方も、ぜひ参考にしてください!

米国株の強さ

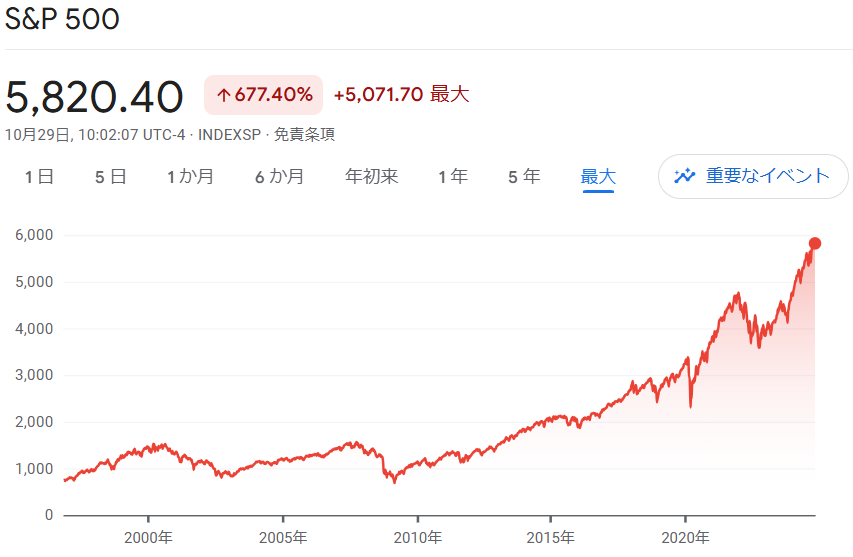

下記は、米国株の指数の1つ、S&P500のチャートです(2024年10月時点)。

ご覧の通り、きれいな右肩上がりの上昇を描いている事が分かります(特に近年)。

これは、米国株が歴史的に継続的な成長を示してきた証拠になります。

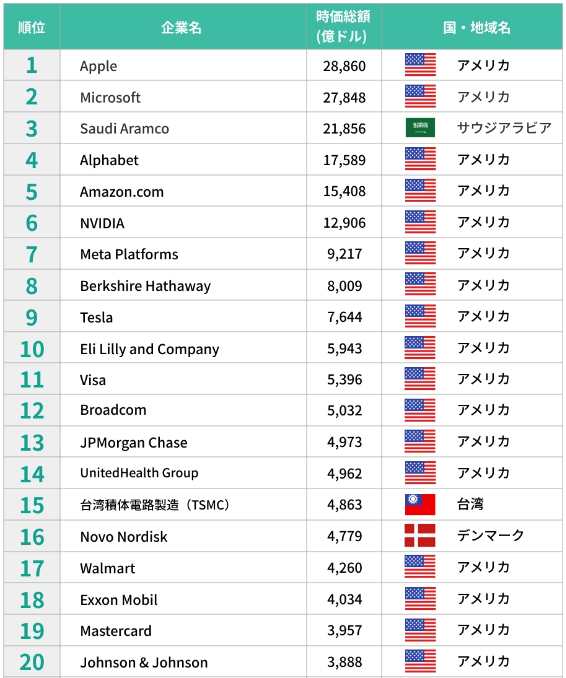

次に下記は、世界の企業の時価総額ランキングです(2024年版)。

(出所:STARTUPS JOURNAL)

ご覧の通り、ずらっと米国企業が並びます。

ちなみに、日本勢の最上位はトヨタ自動車で、39位になります。

時価総額が全てではないとはいえ、世界の投資家から圧倒的に高い評価を得ているのは米国企業であると理解できます。

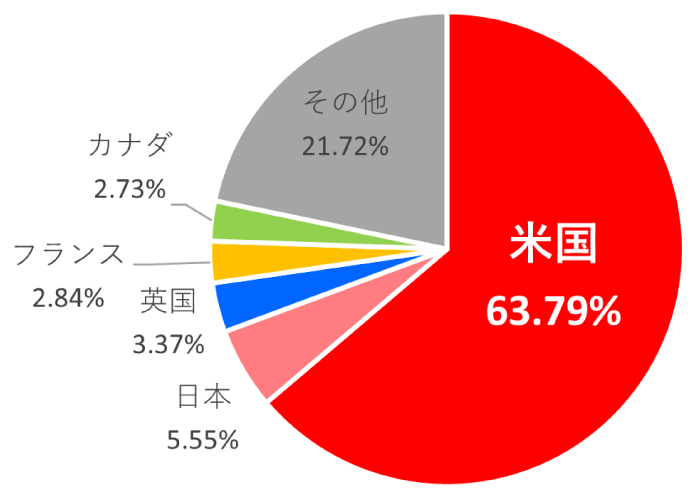

影響は、いわゆるオルカンと呼ばれる全世界株式型ETFにも及びます。

下記は、全世界株式型ETFの1つ、MCSI ACWIの国別内訳です。

(出所:野村アセットマネジメント)

「全世界株式」とうたっておきながら、6割以上を米国株に投資しています(時価総額に応じて投資するため)。

ちなみに、他の全世界株式型ETFも同様の傾向です。

もはや「半米国株式」ETF。

このように、世界の株式市場の半分は実質的に米国株で占められているといっても過言ではありません。

以上、米国株の過去~現在の強さから、株式投資の主軸として米国株を選択するのは自然な判断に思います。

米国株が強い理由

米国株が強い理由としては、以下が挙げられます。

いずれも、今後も数十年続くであろうと思える理由です。

アメリカも全てが順調とは言えませんが、(少なくとも他国と比較して)いまだ好材料が多いのも事実です。

理由①:イノベーションと技術力の高さ

米国は、シリコンバレーを中心としたイノベーションの中心地です。

AI、バイオテクノロジー、再生可能エネルギー等の分野で最先端の企業が多く存在します。

これにより、常に新たなビジネスが生まれ、経済全体の成長に寄与しています。

理由②:優れた資本市場と投資環境

米国には、NYSE(ニューヨーク証券取引所)やNASDAQといった世界最大級の証券取引所があり、資本市場が発展しています。

このため、企業は資金を集めやすく、新規事業やイノベーションに対する投資が活発に行われ、経済成長を後押しています。

理由③:消費市場の強さ

米国は世界最大の消費市場を抱えており、旺盛な個人消費がGDPの大半を占めます。

安定した人口増加に加え、購買力のある中間層が多く、内需が堅調です。

このため、堅調な内需を背景に経済の安定成長につながりやすい構造となっています。

理由④:多様な産業基盤

米国経済は、IT、金融、ヘルスケア、エネルギー、製造業といった多様な産業が発展しており、特定の産業に依存しません。

このため、どこかのセクターが低迷しても、他のセクターが経済を支えます。

これにより、経済全体としての安定が保たれやすくなっています。

理由⑤:移民による労働力と人口の増加

米国は移民を受け入れることで労働力を確保し、イノベーションを促進しています。

特に技術分野では優れた人材が世界中から集まるため、技術革新が進みやすい環境が整っています。

また、移民は人口増加を支える要素でもあります。

ただし、今後の政権次第では移民政策が修正される可能性があります。

理由⑥:強力なドルの地位

圧倒的な経済力・軍事力を背景に、米ドルは世界の基軸通貨として機能しています。

基軸通貨とは、高い信用力を持ち、国際取引で幅広く使用される通貨のことです。

これにより、米国は、多額の経常赤字を自動的にファイナンスできる特権を有します。

ただし、現在は米ドルの基軸通貨としての地位が揺らぎつつあるという見方もあります。

理由⑦:多様で柔軟な経済政策

米国政府は、金融・財政政策を機動的に実施し、景気後退期に積極的に経済刺激策を講じます。

これにより、経済の安定性が高まり、外部のショックに対しても迅速に対応できる体制が整っています。

例えば、成長力が低く、何十年も金融緩和政策を行ってきた日本に、このような対応はできません。

理由⑧:豊富な天然資源

米国は石油、天然ガス、農産物などの豊富な天然資源を有しており、エネルギーの自給が可能です。

これにより、資源価格の変動に強い経済基盤を持ち、経済の安定成長に貢献しています。

今後は日本株も期待できる理由

米国株が今後も堅調に推移するのがメインシナリオと考えますが、リスク分散の観点から、他の株式を検討することも考えられます。

そこで、米国株以外の選択肢としては、日本株が挙げられます。

下記は、バブル期を含めた日経平均株価の推移です。

ご覧の通り、長い低迷期を経て、2012年以降は右肩上がりの上昇を描いています。

2012年以降の反転には下記に示す構造的な要因があるため、この傾向は概ね今後も期待できると考えます。

日本株も期待できる理由は、以下の通りです。

理由①:経済の回復とインフレの進展

日本経済は、少なくとも企業収益の観点からは回復しつつあり、消費や投資の増加が期待されています。

また、世界的なインフレの影響を受けた物価上昇も、企業収益上昇に寄与しています。

そのため、国内の物価上昇も、近年の株価上昇の一因となっています。

理由②:企業の収益性改善と株主還元強化

日本企業は近年、収益性を向上させるためのコスト削減や構造改革に積極的に取り組んでいます。

また、東証のPBR1割れ改善要請(2023年)に代表されるように、株主還元の意識が高まっており、配当金の増配や自社株買いが増えています。

これにより、投資家の関心が集まり、今後も株主還元強化に伴う株価の押し上げが期待されます。

理由③:円安による利益拡大

円安が進むと、自動車や電子機器メーカー等、輸出関連企業の収益が増加しやすくなります。

特に、日本経済を牽引する大企業は輸出比率や海外事業比率が高く、円安の恩恵を受けやすい構造になっています。

そのため、円安に伴う企業の業績改善が株価上昇につながると期待されています。

理由④:外国人投資家の流入

日本株は比較的割安と評価されており、特に米国株と比べてバリュエーションが低いです。

そのため、外国人投資家から見直され、買いが増えています。

また、円安が進む局面では、為替メリットも働き、海外からの投資がさらに促進される可能性が高いです。

理由⑤:日本銀行の緩和的政策の継続

日銀の超低金利政策により、国内企業の資金調達コストが低く抑えられています。

この政策は日本企業の業績にプラスの影響を与え、株価の上昇を後押しする要因となります。

また、低金利環境は、株式市場に資金が流れやすい要因ともなります。

ただし、この点については、今後の日銀の動向に注意が必要です。

まとめ

以上、米国株の優位性と、今後は日本株も期待できる点についてでした。

経済力、軍事力、技術力等々の圧倒的優位性を背景に、今後数十年、米国の覇権が揺らぐことは考えにくいと思います。

そして、米国企業は全世界に展開しているため、新興国の成長も取り込めます。

よって、米国株の堅調な推移に期待する事には一定の合理性があります。

一方、日本株も上昇基調に突入していますが、これはバブルというより企業の収益性に基づいた堅調な上昇と考えます。

為替リスクを緩和する観点から、米国株と日本株に両方投資するのは1つの方法になり得ますね。

人気ブログランキングに参加しています。

ご参考に、他のFIRE関連ブログです。

人気の米国株について。

人気の日本株について。

筆者は米国株と日本株、両方に投資しています。

コメント