以前の記事で、筆者あらおのポートフォリオ概要をお伝えした際、主力の資産は現物不動産と米国株であるとお伝えしました。

今日は、そのうちの米国株のポートフォリオについてです。

一投資家の例としてご覧いただければ幸いです。

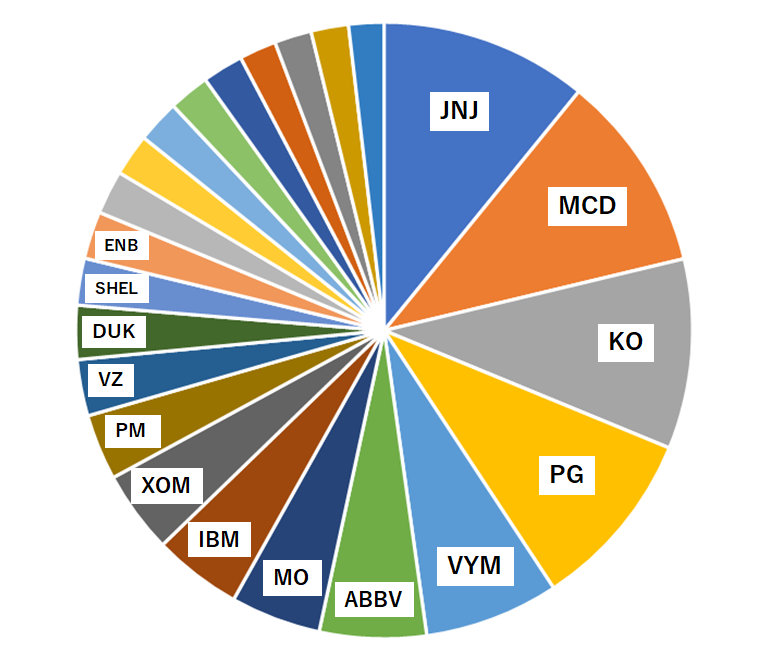

米国株ポートフォリオ(2024年8月時点)

筆者の米国株ポートフォリオを表したグラフは、以下の通りです。

ティッカー表記だと分かりづらいので、以下に列記します。

JNJ(ジョンソン・エンド・ジョンソン) 10.7%

MCD(マクドナルド) 10.2%

KO(コカ・コーラ) 9.8%

PG(プロクター・アンド・ギャンブル) 9.3%

VYM(バンガード・米国高配当株式ETF) 6.9%

ABBV(アッヴィ) 5.5%

MO(アルトリアグループ) 4.6%

IBM(インターナショナル・ビジネス・マシーンズ) 4.6%

XOM(エクソン・モービル) 4.2%

PM(フィリップ・モリス・インターナショナル) 3.4%

VZ(ベライゾン・コミュニケーションズ) 2.9%

DUK(デューク・エナジー) 2.8%

SHEL(シェル) 2.4%

ENB(エンブリッジ) 2.4%

ご覧の通り、米国株と言いつつ、ADRも含みます。

※ADRとは、米国以外の株式が、米国で流通しやすいよう発行された有価証券のことです。

また、一部ETFを含みますが、これは以前買った名残りなので気にしないでください。

上記以下の比率の銘柄は、煩雑かつ保有するかどうかも流動的なので、今回は割愛します。

基本的な銘柄選定基準

前提として、あまり厳密な基準は設けていません。

欲しいものを買っていったら上記になった感じです。

選び方としては、まずはFIREという目的から、高配当株であることを重視しています。

具体的には、配当利回りと連続増配年数。

高配当でも業績が怪しいものが含まれるので、連続増配実績も見てという感じです。

そして、配当の原資となる営業キャッシュフローの推移、配当性向も見ます。

この辺の数値は配当の裏付けとなるので、数値が悪くなってきたら売却や入れ替えも考えます。

あとは、ざっくりなんですが、有名かどうか。

日本人でも知ってる会社・商品ならブランド力が強く競争優位性も高いと判断できます。

逆に、よく知らない会社は事業内容が把握しづらいのであまり手を出しません。

次に、セクター(業種)分散はざっくりとは意識します。

ただ、生活必需品セクター、ヘルスケアセクターは意識して多めにしています。

株式長期投資の名著『株式投資の未来』によると、これらのセクターの配当込みのトータルリターンが高い傾向にあることが明らかになっているからです。

さらに、これらのセクターはディフェンシブセクターであり、不況局面に強いことも理由です。

銘柄の志向の変遷

上記の基準は変わらず持ちつつも、銘柄の志向は変わってきています。

以前は、とにかく早くFIREしたかったので、とにかく高配当な株を志向していました。

具体的には、アルトリアグループ等のたばこ株の割合が高かったと思います。

そこから、インカムゲインは不動産投資が中心となり、高配当にこだわる必要性が薄れ、より連続増配性や安定感を重視するようになりました。

具体的には、マクドナルドやコカ・コーラ等の割合が増えていきました。

このような変遷を経て、今の状況に落ち着いています。

今後の展望

以上、現在の米国株ポートフォリオをお伝えしました。

米国株の買い増しは今後も定期的に続けていきますが、現在の形は大きく変えない方針です。

もちろん、業績悪化など必要に迫られれば、順次銘柄の入れ替えも考えます。

なお、本ポートフォリオはあくまで一例としてご覧ください。

一昔前に購入した銘柄もあり、現在の株価での購入が適切とは限らないからです。

ご参考に、他のFIRE関連ブログです。

人気ブログランキングに参加しています。

ポートフォリオ概要は、こちら。

ポートフォリオから得られる不労所得は、こちら。

コメント